Jakarta, FORTUNE – Entitas anak PT Pertamina (Persero), PT Pertamina Geothermal Energy Tbk (PGEO), akan memulai penawaran umum perdana saham pada Senin (20/2) hingga Rabu (22/2), setelah book building berakhir pekan lalu.

Harga penawaran final PGEO Rp875 per saham. Dengan begitu, PGEO akan menghimpun dana IPO sejumlah Rp9,05 triliun. Apabila hasil sesuai target, maka IPO Pertamina Geothermal bakal menduduki posisi ke-5 IPO terbesar di BEI, menyalip PT Global Digital Niaga Tbk (BELI) atau Blibli.

Adapun, posisi pertama hingga keempat daftar IPO terbesar di BEI terdiri dari: PT Bukalapak.com Tbk (BUKA) dengan emisi Rp21,90 triliun; PT Dayamitra Telekomunikasi Tbk (MTEL) dengan dana Rp18,7; PT GoTo Gojek Tokopedia Tbk (GOTO) yang menghimpun Rp13,72 triliun; dan PT Adaro Energy Indonesia Tbk (ADRO) dengan hasil IPO Rp12,24 triliun.

Sebelum BUKA, MTEL, dan GOTO menjadi perusahaan terbuka, Adaro menduduki puncak IPO terbesar di BEI hingga 2008. Lalu, Bukalapak memecahkan rekor itu saat melantai di BEI pada 6 Agustus 2021. Disusul oleh MTEL pada November 2021, dan GOTO pada 11 April 2022.

Top 10 IPO BEI

Selain BUKA, MTEL, GOTO, ADRO, dan PGEO, ada pula BELI yang mencatatkan total emisi IPO hampir Rp8 triliun. Kemudian, pada posisi setelahnya ada PT Indofood CBP Sukses Makmur Tbk (ICBP) dengan dana IPO sejumlah Rp6,29 triliun.

Lalu ada PT Avia Avian Tbk (AVIA), pemilik merek cat Avian, yang mengumpulkan dana IPO senilai Rp5,77 triliun; PT Bayan Resources Tbk (BYAN) dengan dana IPO Rp5,56 triliun; dan PT Waskita Beton Precast Tbk (WSBP) dengan total IPO Rp5,16 triliun.

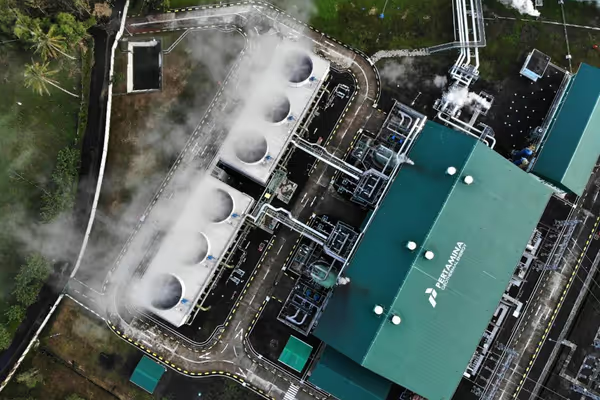

Perincian IPO Pertamina Geothermal

Pertamina Geothermal melepaskan 10,35 miliar saham biasa bernilai nominal Rp500 per lembar, setara 25,00 persen dari modal ditempatkan dan disetor perseroan setelah penawaran umum perdana saham.

Mereka juga akan mengalokasikan maksimal 1,50 persen atau 630,39 juta saham untuk Program Opsi Pembelian Saham kepada Manajemen dan Karyawan Perseroan (MESOP).

PGEO akan menggunakan dana IPO untuk kebutuhan berikut:

- Ekspansi usaha hingga 2025 (85 persen), meliputi: investasi pengembangan kapasitas tambahan WKP operasional seperti WKP Lahendong, Hululais, dan Gunung Way Panas (55 persen); investasi pengembangan WKP operasional seperti WKP Kamojang – Darajat, serta WKP Lumut Balai dan Margabayur (33 persen); serta pengembangan kemampuan digital, analitik, dan manajemen reservoir (12 persen).

- Pembayaran sebagian perjanjian fasilitas kredit (15 persen).

Ihwal jadwal, setelah penawaran umum di awal pekan depan, Pertamina Geothermal akan memasuki tahap penjatahan (22/2), distribusi secara elektronik (23/2), dan pencatatan (24/2).